联系方式

办公地址:北京市丰台区金泽西路2号院丽泽平安金融中心A座2301

电话:010-85670030

传真:+86 010-85670030

邮箱:ad@chinabestsun.com

中国城市燃气业发展现状和展望(2013)

作者:刘勇 发布于:2014-11-18 9:56:42 点击量:

根据《城镇燃气设计规范》(GB50028-2006)的定义,城市燃气是指供城市生产和生活作燃料使用的人工煤气、天然气和液化石油气(LPG)。城市燃气行业的消费主体主要包括城市居民生活、公共服务、燃气汽车、采暖、制冷等用户。本文所指的城市燃气是指依赖城市燃气管道供气的燃气用户,不仅包括上述居民生活、公共服务、燃气汽车、采暖、制冷等用户,还包括依赖城市燃气管道供气的小工业、发电和化工用户。

一、 全国城市燃气行业发展现状

1. 我国城市燃气行业整体处于快速成长期

目前我国城市燃气行业各方面业务仍处于快速提升的成长期。在此阶段,市场需求不断扩大,销售气量日益增长,国内外各种投资主体大量涌入该行业。大型燃气企业着力扩大生产规模,拓宽经营领域和范围,改进经营管理模式,降低生产成本以应对现有及新进竞争对手。中小燃气企业利用属地优势,立足中小城市,稳固经营根基,同时还将面对来自大型燃气企业的兼并与重组。

2. 燃气企业由“粗放经营”进入“精耕细作”时代

随着我国经济体制改革的不断深化,价格在市场中所发挥的杠杆作用越来越明显。煤炭、石油、液化石油气等替代能源的价格市场化程度较高,价格走势取决于供需关系。2013年6月,国家发展和改革委员会发布调整天然气价格的通知,我国天然气价格形成机制向市场化方向迈进,过去廉价的天然气将成为历史。城市居民价格承受能力虽然强,但地方政府一般出于民生考虑,基本不做调整,或调整时滞较大,难以与上游气价形成联动,影响天然气价格的传导。因此,替代能源竞争、上游资源涨价以及下游用户对于价格传导的阻力,将直接压缩天然气价格的上升空间。

另一方面,人工成本持续上升,管网设施老化导致的维修、维护成本上升,以及部分地区气化率上升带来的发展放缓等因素,致使燃气企业运营成本增加、经营利润下降。因此,燃气企业必须在管理上精耕细作,对现有项目实现内部挖潜。过去那种依靠规模创造效益的老路已经举步维艰,而应走出一条向管理要效益、向品牌要效应、向服务要效益的新路。

3. 市场格局基本成形

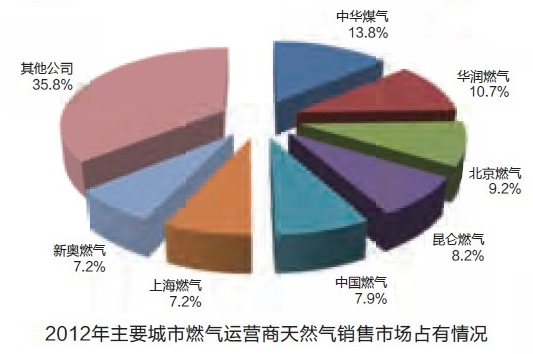

我国城市燃气行业从最初的“跑马圈地”到“群雄逐鹿”,再发展到目前国有燃气企业、外资(港资)燃气企业、民营燃气企业“三足鼎立”的局面,市场竞争格局基本形成。各城市为引入天然气,吸引有实力的企业进行城市燃气基础设施建设,通过引资改制、并购重组、授予城市燃气专营权等市场化的方式,快速推进城市气化。目前,全国共有800多家燃气经营企业,已形成跨区经营的燃气公司以昆仑燃气、中华煤气、中国燃气、新奥燃气、华润燃气五家为主。

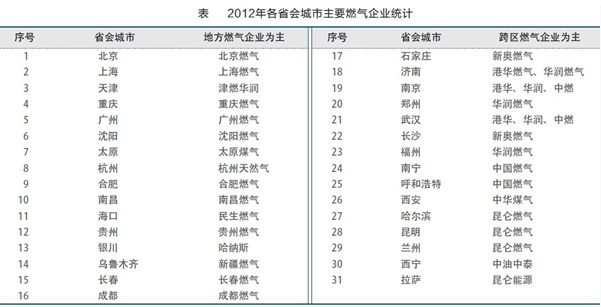

根据《中国城乡建设统计年鉴2012》数据,2000年全国燃气企业销售天然气(包括县城用天然气)约85.5亿立方米,2012年达到865亿立方米,年均增速21.3%,超过全国天然气消费年均16.1%的增速。在全国337个地级区划以上区域中(含北京、天津、重庆、上海四个直辖市),仅有西藏、云南、青海所辖12个经济欠发达地级区划没有燃气企业经营。五大跨区燃气企业进入地级区划239个,占比71%。在全国31个省会城市和直辖市中,有16个以地方燃气企业为主,有13个以五大跨区燃气企业经营为主,有2个以其他跨区燃气企业经营为主(见下表)。2012年,主要城市燃气运营商天然气销售市场份额见下图。

4.天然气用气人口超过LPG,成为燃气行业主导气源

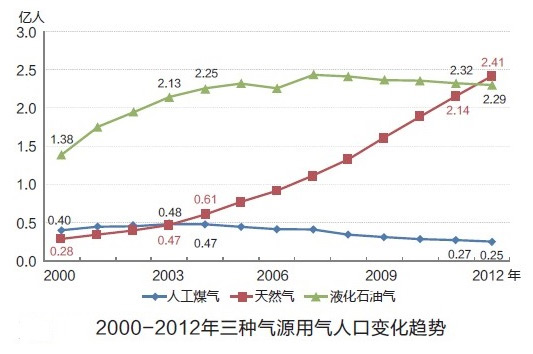

人工煤气、LPG、天然气三种气源并存仍然是我国城市燃气的主要特点。根据《中国城乡建设统计年鉴2012》数据显示,截至2012年底,城市燃气气化人口已达4.96亿人,与2000年相比年均增长7.6%。其中天然气发展迅速,上升趋势明显,与2000年相比年均增长19.6%,首次超过液化石油气用气人口。

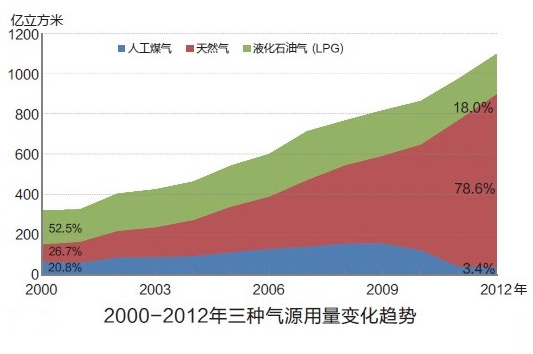

从各类气源用量( 按热值计算) 看, 天然气自2005年起已取代液化石油气成为第一大城市燃气气源。2000-2012年,天然气用量占比由26.7%增加到78.6%,LPG用量占比52.5%下降至2012年的18%,人工煤气占比则由20.8%下降至3.4%(见下图)。

2012年全国用气总人口达4.96亿人。其中,天然气用气人口达到2.41亿人,占比48.7%;LPG2.29亿人,占比46.3%;人工煤气0.25亿人,占比5%。特别是自2004年西气东输一线投入商业运营以来,天然气用气人口以每年以18.7%的增速快速增长;相反,液化石油气和人工煤气的用气人口呈逐年递减趋势(见下图)。

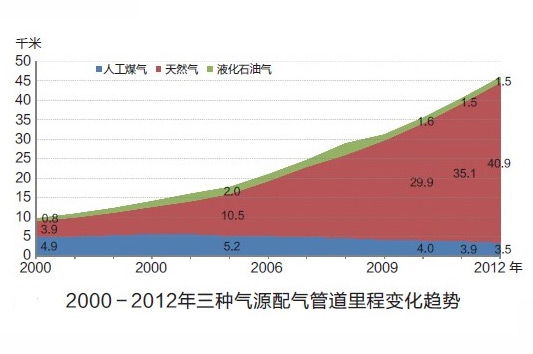

2012年全国城市燃气配气管道总里程超过46万千米,与2000年相比年均增速达到13.9%。其中,天然气配气管道里程为40.9万千米,已占到全国城市配气管道总里程的89%,增长速度与2000年相比更是达到21.6%;人工煤气和液化石油气配气管道里程数则逐年降低(见下图)。

5. 城镇人口天然气气化水平整体不高,全国发展不均衡

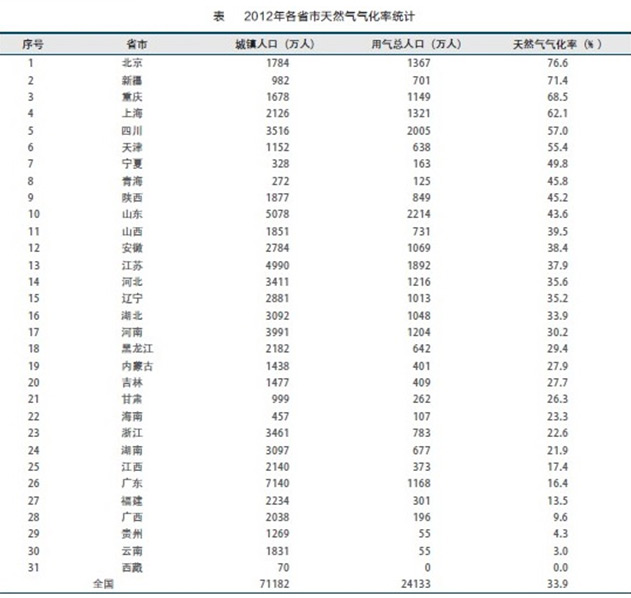

我国天然气产业尚处于快速发展的初期。根据《中国城乡建设统计年鉴2012》数据,全国城镇人口天然气气化率仅为33.9%,且发展不均衡。气化率高的省份主要为经济较发达的省份(例如北京77.6%、上海62.1%、天津55.4%)和油气田所在及周边省份(例如新疆71.4%、重庆68.5%、四川57.0%、宁夏49.8%、青海45.8%、陕西45.2%)。其他地区情况相对较差,在全国31个省份中有22个省份的天然气气化率低于40%,贵州仅为4.3%,云南为3.0%,西藏最少(见下表)。

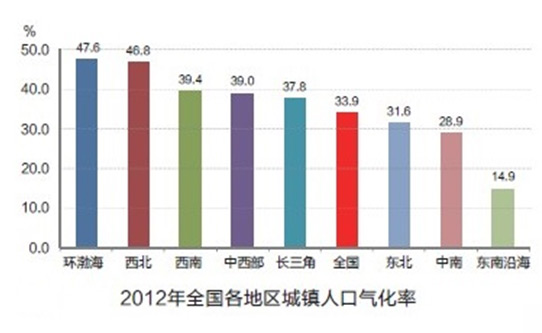

从各地区人口气化率来看,2012年,环渤海地区城镇人口气化率达到47.6%,领先于其他地区,超过全国平均水平13.7个百分点;其次是西北、西南等油气资源产地,城镇人口气化率较高;而东北、中南和东南沿海地区由于部分省份管道等基础设施进入较晚、人口基数较大等原因,气化率低于全国平均水平(见下图)。

6. 应急储气能力不足

城市燃气行业联系千家万户,具有公益性与安全性以及季节波动性和连续性等特点。过去几年,我国燃气行业的发展大多是通过“跑马圈地”去占有市场,从而掩盖了行业发展的一些深层次矛盾,不少城市燃气企业并没有能力用储气、补充气源和调节用户等方式来应对可能存在的供需矛盾或紧急状况。随着管道天然气用户的增多,如何保障安全稳定供气将成为各大燃气公司未来需要考虑的重中之重。

我国《天然气基础设施建设与运营管理条例》明确提出,“县级以上地方人民政府应当建立健全燃气应急储备制度,组织编制燃气应急预案,采取综合措施提高燃气应急保障能力,至少形成不低于保障本行政区域平均3天需求量的应急储气能力”。根据《中国城乡建设统计年鉴2012》,2012年城市燃气企业天然气供应量865亿立方米,根据条例要求,天然气应急储气能力应该至少达到7.1亿立方米;但2012年全国天然气应急储气能力仅为5.5亿立方米(见下表),没有达到最低标准。多数企业主要依靠长输天然气管道保证气量供应、调峰和应急,自有储气设施能力严重不足。

7. 车用CNG业务快速发展,价格逐步调整到位

根据中国汽车工程学会特聘专家李永昌统计,截至2012年底,我国天然气汽车保有量达到208.5万辆,加气站总数达到3014座,车用天然气消费量约120亿立方米;而到2013年底,我国天然气汽车保有量增至323.5万辆,加气站总数增至3732座,车用天然气消费量增至200亿立方米,相比2012年分别增加了115万辆、718座和80亿立方米。全国车用天然气价格普遍进入4元/立方米时代,气油比价逐步接近(0.75:1)的调整目标。我国主要城市车用天然气价格见下表。

二、我国城市燃气行业发展面临的机遇与挑战

1.机遇

(1)政策形势整体利好

与2007年版相比,2012年版的《天然气利用政策》特别将LNG汽车用户增加为优先类,并将原属于允许类的集中式采暖和燃气空调用户调整为优先类用户。天然气优先进入城市燃气领域的宗旨更为突出。

近年来,由于雾霾天气频发,以北京、乌鲁木齐为代表的多个城市实施“煤改气”工程,取得了较好的效果,各地纷纷仿效。2013年9月10日,国务院印发《大气污染防治行动计划》,要求加快推进“煤改气”工程建设,并大力推广包括天然气汽车在内的新能源和清洁燃料汽车,鼓励发展天然气分布式能源等高效利用项目。2014年3月24日,国家发改委、国家能源局、国家环境保护部联合发布《能源行业加强大气污染防治工作方案》,要求加强需求侧管理,优先保障民用气、供暖用气和民用、采暖的“煤改气”,有序推进替代工业商业用途的燃煤锅炉、自备电站用煤。2014年4月14日,国家发改委《关于建立保障天然气稳定供应长效机制的意见》表示,将支持推进“煤改气”工程,到2020年累计满足“煤改气”工程用气需求1120亿立方米。随着“煤改气”、“车改气”的推进,我国城市燃气行业的天然气需求将进一步增加。

(2)天然气资源稳步增长,城市燃气行业供应条件大幅改善

我国天然气资源的结构可以分为国产气、进口管道气和进口LNG三类。从2006年开始进口LNG,到2010年开始进口中亚管道天然气,再到2012年我国天然气资源总量达到1514亿立方米,7年年均增长153亿立方米。

《能源行业加强大气污染防治工作方案》提出,2015年全国天然气供应能力达到2500亿立方米;2017年全国天然气供应能力达到3300亿立方米。并提出了着力增强气源保障能力的措施。2014年4月14日,国家发改委发布《关于建立保障天然气稳定供应长效机制的意见》,要求增加天然气供应,到2020年天然气供应能力达到4000亿立方米,力争达到4200亿立方米。

可见,未来随着我国天然气资源的稳步增长,作为下游的城市燃气行业的天然气资源保障条件将可以得到满足。

(3)储运设施逐步完善,为城市燃气发展创造良好条件

天然气管道方面:自20世纪60年代我国建成投产第一条输气管道巴渝线以来,经过50余年的建设,我国天然气管道行业有了很大发展。截至2012年底,我国天然气主干管道总里程约5.5万千米,初步形成了以西气东输一线、西气东输二线、川气东送、陕京一线、陕京二线、陕京三线等天然气管道为主干线,以兰银线、淮武线、冀宁线为联络线的国家基干管网。2013年年输送能力120亿立方米的中缅天然气管道建成投产,结束了云贵两省长期无气可供的历史,同时川渝、华北、长江三角洲等地区已经形成相对完善的区域管网,我国“西气东输、海气登陆、就近供应”的供气格局进一步完善。我国天然气管道建设技术和管理水平也有了飞速发展。

LNG接收站方面:截至2012年底,我国已投产LNG接收站6座(深圳大鹏、福建莆田、上海洋山、江苏如东、辽宁大连LNG、浙江宁波LNG),总规模达到2180万吨/年(折合天然气305亿立方米)。2013年,我国再投产LNG接收站3座(河北唐山LNG、天津南疆港LNG、广东珠海金湾LNG),并建成大连LNG二期,总规模扩大到3400万吨/年(折合天然气476亿立方米)。

储气库建设方面:我国储气库建设起步较晚。截至2012年底,中国石油共建有11座地下储气库,分别位于大港油田、华北油田和江苏,总的设计工作气量为57.70亿立方米/年;中国石化建成1座地下储气库,位于河南濮阳县,设计工作气量为2.95亿立方米/年。目前共形成有效工作气量24.0亿立方米,占2012年我国天然气消费总量1471亿立方米的1.7%,远低于国外平均水平。我国储气库建设还处于起步阶段,没能跟上调峰储备要求,储气库建设任重道远。目前国家在储气库建设方面给予了相当大的重视,加快了国家储气库的建设,地方城市燃气企业投资储配设施和管网的力度也在加强。

根据国家《天然气发展“ 十二五” 规划》,“十二五”期间,我国将新建天然气管道(含支线)4.4万千米,新增干线管输能力约1500亿立方米/年;新增储气库工作气量约220亿立方米,约占2015年天然气消费总量的9%;城市应急和调峰储气能力达到15亿立方米。

未来随着我国天然气基础设施的不断完善和成熟,下游用户使用天然气将更加方便、安全、高效,下游用气需求量将持续攀升,城市燃气行业规模将不断扩大。

(4)天然气市场处于快速发展期,天然气需求仍将保持快速增长

党的“十八大”报告中明确提出,2020年GDP总量比2010年翻一番,为实现这一目标,今后我国GDP仍将保持7%左右的增速,将带动能源消费的持续增长,同时也将带动天然气需求的持续旺盛。

2004-2012年,我国天然气消费量从397亿立方米增加到1471亿立方米,年均增长率17.8%,年均增长134亿立方米。预计2014-2020年,我国天然气市场需求仍将快速增长,2020年全国天然气需求将达到3600亿立方米左右,年均增长约270亿立方米,年均增速约11%,主要集中在环渤海、东南沿海和长三角等地区。天然气占全国能源消费的比例也将由2013年的5.9%提高到2020年的10%(全国按47.5亿吨标煤当量进行测算)。

(5)城市化进程加快,各地大力支持城市燃气业务的发展

2005年以来,我国城镇化率保持年均近1个百分点的增长,2013年城镇化率达到53.7%。根据《科学发展的2030年国家能源战略研究报告》(征求意见稿),2020年前我国仍将处于工业化和城市化“双快速”发展阶段,城市化以每年约0.9个百分点的速度快速推进,2020年城镇化率将接近60%。2030年前后达到人口峰值14.7亿人,城市化进程继续快速推进,2030年城镇化率达70%。

党的“十八大”报告提出建设中国特色新型城镇化道路,2014年3月16日中共中央、国务院正式公布《国家新型城镇化规划(2014-2020年)》,指出城镇化要健康有序发展,到2020年常住人口城镇化率达到60%左右。

随着我国城市化进程的不断加快,城市化水平越来越高,人民生活水平不断改善,迫切需要采用清洁、高效、便利的优质燃料。各级政府对于城市燃气这一公用事业的支持力度将越来越大。

2. 挑战

(1)天然气价格新机制出台,下游企业经营受到影响,新市场开发面临挑战

2013年6月28日,国家发改委下发《国家发改委关于调整天然气价格的通知》(发改价格[2013]1246号)。各省门站价格按存量气和增量气区别定价,存量气门站价1.41~2.44元/立方米,增量气2.29~3.32元/立方米,存量气与增量气之间存在0.88元/立方米价差。

上游门站价格到位后,由于没有上下游联动机制,燃气企业不能及时推价顺价,其效益在较长一段时间内会受到影响。同时,价格对需求的抑制作用将逐步显现,天然气的销量可能受到较大影响。老项目中承受能力较低用户,受气价提高影响,部分或全部停用天然气;新项目没有存量气,增量气价格相对较高,市场开发将面临越来越大的挑战。

再者,从新价格机制可以看出,国家对居民用气价格的上调持非常谨慎态度,居民用户享受低气价的同时,提高了非居民用户例如工业、发电用户的气价,这种交叉补贴的定价机制若长期存在,势必会影响行业的可持续发展。

(2)城市燃气行业保障程度要求高,社会责任大,安全平稳供气面临挑战

城市燃气属于市政行业,安全运营关乎千家万户的基本生活秩序和生命财产安全,责任重大,对于安全平稳供气的保障程度要求很高。近年来,不仅是小型燃气公司,大中型燃气公司也屡屡发生城市燃气供气管道爆炸等严重的安全事故;再加上用户需求结构发生变化,冬夏季峰谷差加大,极端天气发生率明显上升,调峰、应急储气能力不足等因素,燃气企业安全保供压力进一步加大。特别是很多民营个体企业,技术水平、安全意识、管理能力、执行力等各方面能力和素质偏低,安全平稳供气隐患更大。我国城市燃气运营企业的安全运营管理需要进一步加强。

(3)全国范围内燃气市场格局基本形成,市场开发难度加大

如前文所述,经过多年的“跑马圈地”,我国城市燃气行业市场格局已基本形成,可供燃气企业开发的整装市场、优质市场十分有限,全国337个地级区划以上区域中仅剩余12个经济欠发达地区没有燃气企业进入,368个县级市也已进入249个。未来我国燃气市场开发难度将会加大,各路燃气企业将会转向有市场潜力的县级城市、城镇和工业园区。

三、我国城市燃气行业前景展望

1. 未来几年燃气行业天然气需求量将保持快速增长趋势

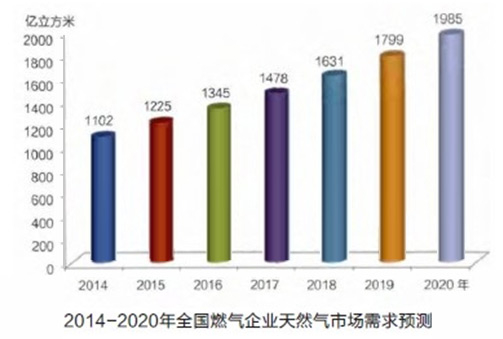

随着我国城市人口的快速增加,用气人口基数将不断扩大,城市燃气接驳业务需求量和人均燃气消费量将会增加。此外,我国城市管道天然气使用率仅为30%左右,较发达国家乃至我国部分城市接近80%的管道天然气使用率尚有巨大的提升空间,天然气在城市燃气行业中市场发展前景广阔。未来几年我国下游燃气企业天然气需求总量仍将保持快速增长,预计2014年将达到1102亿立方米,2020年增至1985亿立方米,占全国天然气总需求量的比例约为55%;2014-2020年年均增长147亿立方米,增速10.3%(见下图)。

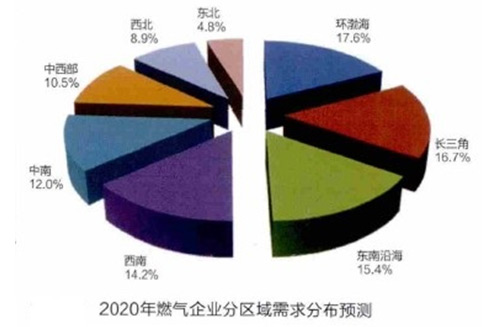

环渤海、长三角、东南沿海、西南地区是我国城市燃气的重点消费区域。到2020年,这四个地区的天然气的需求量接近全国总需求量的64%(见下图)。

2. 燃气企业数量不断减少,市场集中度不断提高

由于燃气的区域性特点,未来城市燃气企业的经营模式将由之前的全国多点布局转变为由中心区域向周边扩展形成规模,由原来一城一域的竞争向相互渗透和周边包围转变,守土扩疆和传统开发策略均面临挑战。未来燃气企业将通过区域合作、同行联盟、兼并重组、参股、股权并购、整体收购、资产转换等方式,以产业化为方向,或进行区域之间的相互渗透,或组建全国性或区域性企业集团,从而实现规模化经营。

与此同时,燃气企业的数量将出现下降,市场集中度将不断提高。未来除特大城市外,燃气市场将由少数几家具备全国性扩张能力的公司主导。这一点,华润燃气和中国燃气已走在了前面。近几年,华润燃气先后收购了长春燃气、郑州燃气、天津燃气、重庆燃气、富茂石油、AEI China等,中国燃气先后并购了福建安然燃气、中裕燃气、富地燃气等。(《国际石油经济》,其他作者为赵忠德,李广,王占黎,杨义,张高杰)。

TAG: